Pinel / Super Pinel+ sur Toulouse

(abrogée depuis le 31/12/2024)

La loi Pinel ou Super Pinel+ est une loi permettant de bénéficier d’une réduction d’impôt en contrepartie d’un investissement immobilier locatif, sous réserve de remplir certaines conditions (liées au locataire, à la location, ainsi qu’à l’achat du bien en lui-même). Dans la très grande majorité des cas, cette réduction d’impôt concerne l’achat d’un logement neuf.

La loi Pinel ou Super Pinel+ (qui porte le nom de la ministre du logement de l’époque), permet de défiscaliser en contrepartie d’un investissement dans le neuf : cet avantage fiscal peut vous permettre de déduire jusqu’à 63 000€ de vos impôts !

Ce dispositif a vu le jour au 1er Septembre 2014, et il est encore en vigueur actuellement.

Jusqu’au 31 décembre 2022, il n’existait que la loi Pinel avec des taux de réduction uniques mais depuis 2023, les taux de défiscalisation sont différents selon que l’appartement neuf est éligible soit en Pinel soit en Super Pinel+. La loi Pinel est venu remplacée la loi Duflot, qui était d’ailleurs plus contraignante et moins intéressante car elle ne disposait que d’un seul taux de défiscalisation pour un investissement obligatoire sur 9 ans; la loi Pinel permet quant à elle de choisir sa durée d’investissement (6 ans, 9 ans, et 12 ans), et de bénéficier d’un plus fort taux de défiscalisation (jusqu’à 21% pour un investissement sur 12 ans).

Les investissements réalisés grâce au dispositif Pinel ou Super Pinel+ représenteraient plus de 48% des ventes de logements neufs.

Fonctionnement de la loi Pinel / Super Pinel+

La loi Pinel ou Super Pinel+ fonctionne de la manière suivante : en contrepartie de l’achat et de la location d’un bien sous certaines conditions, l’Etat vous accordera une réduction d’impôts.

Cela vous permet ainsi d’investir dans l’immobilier tout en défiscalisant..

Cette contrepartie de l’Etat est dû à la tension immobilière dans certaines zones en France : en achetant un bien neuf dans le but de le louer, vous aidez ainsi l’Etat à plusieurs titres : vous aidez l’Etat à combler le déficit de logement, votre bien respecte des normes récentes, vous créez de l’emploi dans le bâtiment, l’Etat récupère la TVA et des taxes sur les logements….etc.

En contrepartie de tout cela, l’Etat vous aide également en réduisant vos impôts.

Un investissement en loi Pinel ou Super Pinel+ durera au minimum 6 ans. A la fin des 6 ans, si vous le souhaitez, vous pouvez récupérer votre logement, et vous serez libre de toutes contraintes, vous pourrez utiliser le bien comme bon vous semble, ou bien vous pouvez prolonger la période de défiscalisation jusqu’à 9 ans, et même 12 ans.

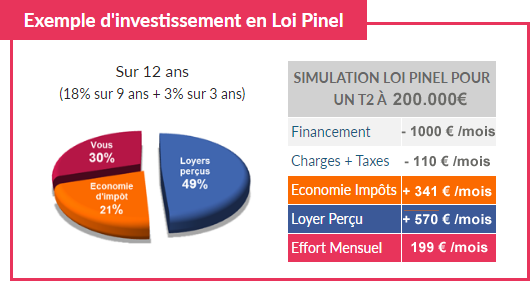

L’avantage de la loi Pinel ou Super Pinel+ est que des montages financiers sont possibles : avec peu d’apport il est ainsi tout à fait possible de réaliser ce type d’investissement car « l’effort mensuel » peut s’adapter à votre budget.

Par exemple un T2 à 200 000€, grâce aux loyers perçus ainsi qu’aux économies d’impôts que vous apporterait la loi Pinel ou Super Pinel+, cela vous demandera seulement un effort de 199 € !

Avec un tel achat et si vous êtes fortement imposé, vous pouvez réduire votre facture d’impôts de 42 000 € sur 12 ans (21% du prix du bien). Au final, avec la réduction d’impôts et avec l’ensemble des loyers perçus, votre bien que vous récupérez au bout de 12 ans vous aura été économiquement profitable..

Loi Pinel / Super Pinel+ : montant de la réduction d’impôts

Le montant de la réduction d’impôts est fonction de la durée de location de votre bien. Il s’agit d’un pourcentage du « prix de revient du logement », que vous allez déduire directement de vos impôts.

Prix de revient = prix du logement + frais de notaires + frais d’intermédiation.

Réduction d’impôt en Loi Pinel pour un achat en 2023

- 10,5% pour une période de mise en location de 6 ans

- 15% pour un bien loué pendant 9 ans

- 17,5% pour une location de 12 ans

Réduction d’impôt en Loi Pinel pour un achat en 2024

- 9% pour une période de mise en location de 6 ans

- 12% pour un bien loué pendant 9 ans

- 14% pour une location de 12 ans

Réduction d’impôt en Loi Super Pinel+ pour un achat depuis 2023

- 12% pour une période de mise en location de 6 ans

- 18% pour un bien loué pendant 9 ans

- 21% pour une location de 12 ans

| Super Pinel+ | Pinel | ||

|---|---|---|---|

| Depuis 2023 | En 2023 | En 2024 | |

| Location de 6 ans | 12% | 10.5% | 9% |

| Location de 9 ans | 18% | 15% | 12% |

| Location de 12 ans | 21% | 17,5% | 14% |

Attention : le prix de revient dans le calcul de cette réduction ne doit pas excéder 5500€ par m² et 300 000€.

La réduction maximale annuelle sera donc de 6000 € (2 % x 300 000 €)

Si vous louez 6 ans.

Alors vous aurez un avantage fiscal de 12% du prix du logement au total (2 % par an), et il sera possible d’avoir une réduction de 36 000 € au total (6000 € x 6 ans) pour un achat de 300 000 €.

- Exemple : vous achetez un bien de 43m² à 238 000€ frais de notaire inclus. Il faut d’abord vérifier que le prix du logement n’excède pas 5500€ par m² et 300 000€ (sinon il faut le ramener au plus bas de ces 2 conditions). Dans notre exemple 238 000€ est inférieur à 300 000€, mais cela représente toutefois 5535€ par m² : il faut donc réduire le prix du logement à 5500€ x 43m², soit 236 500€.

12% de ce prix donnera un avantage fiscal de 28 380€, soit une réduction maximale d’impôt de 4730€ par an.

Si vous louez 9 ans.

Alors vous aurez un avantage fiscal de 18% du prix du logement au total, (2 % par an) et il sera possible d’avoir une réduction de 54 000 € au total (6000 € x 9 ans) pour un achat de 300 000 €.).

Si vous louez 12 ans.

Alors vous aurez un avantage fiscal de 21% du prix du logement au total, soit une réduction de 2% par an les 9 premières années (18 %) et 1 % supplémentaire les 3 dernières années (3 %).

Au total la réduction peut donc s’élever au maximum à 63 000€ (6000€ x 9 ans + 3000 € x 3 ans) dans le cas d’un bien dont le prix est supérieur ou égal à 300 000€.

Là encore, le prix du logement doit respecter le plafond de calcul comme vu précédemment.

- Exemple : vous achetez un bien de 43m² à 223 000€. Ce prix respecte le plafond de calcul (300 000€ ou 5500€ par m²) donc il suffit de prendre 21% de 223 000€ : 46 830€ pourront être déduits de vos impôts sur 12 ans. Dans cet exemple, vous déduirez 4460€ d’impôts les neufs premières années, puis 2230€ d’impôts pendant les trois dernières années.

Puisqu’il s’agit d’une réduction d’impôts, si vous n’êtes pas en mesure de déduire la totalité des 6000€ par an (parce que vous payez moins de 6000€ d’impôts par an), alors le surplus sera « perdu »

A noter que l’avantage fiscal de la loi Pinel ou Super Pinel+ rentre dans le plafonnement des niches fiscales (qui se monte à 10 000€ par foyer fiscal). Cela signifie qu’un foyer fiscal qui a déjà 7000€ par an de niche fiscale et qui décide d’investir en loi Pinel ou Super Pinel+ ne pourra dans tous les cas pas défiscaliser davantage que 3000€ supplémentaire par an (et ce même si l’avantage Pinel est par exemple calculée à 4500€ par an).

Bénéficier du Super Pinel+ : quels sont les critères requis ?

Conditions environnementales du Super Pinel+

Les conditions environnementales du Super Pinel ont pour but de mieux considérer les incidences de la construction immobilière sur l’environnement.

D’un côté, les standards de performance énergétique et de qualité environnementale du bâtiment imposés par la RE2020 (réglementation environnementale 2020) et, de l’autre, les évolutions apportées par la nouvelle méthode de calcul du diagnostic de performance énergétique (DPE).

Les logements neufs achetés en 2023 devront atteindre un niveau de performance environnementale correspondant au jalon 2025 de la RE2020.

Les logements neufs acquis en 2024, devront non seulement respecter ce critère mais également atteindre la classe A du DPE.

Conditions des logements pour le Super Pinel+

Outre les normes de construction de l’immeuble où se trouve le logement, le logement lui-même devra répondre à certaines conditions pour pouvoir bénéficier du dispositif Pinel+

D’une part, une surface minimale est exigée :

- T1 = 28 m² minimum + 3 m² pour l’espace extérieur

- T2 = 45 m² minimum + 3 m² pour l’espace extérieur

- T3 = 62 m² minimum + 5 m² pour l’espace extérieur + double orientation

- T4 = 79 m² minimum + 7 m² pour l’espace extérieur + double orientation

- T5 = 96 m² minimum + 9 m² pour l’espace extérieur + double orientation

D’autre part, à partir du T3 il est obligatoire d’avoir une double exposition (ouverture sur au moins deux façades d'orientations différentes)

| Surface Minimum | Exérieur Minimum | Double expo exigée | |

|---|---|---|---|

| T1 | 28 m² | 3 m² | Non |

| T2 | 45 m² | 3 m² | Non |

| T3 | 62 m² | 5 m² | Oui |

| T4 | 79 m² | 7 m² | Oui |

| T5 | 96 m² | 9 m² | Oui |

Deux exceptions permettent encore de profiter du Pinel à Taux plein en 2023 et 2024

Deux mesures transitoires ont été mises en place par le gouvernement et permettent encore de bénéficier du Taux plein pour les biens acquis en 2023 ou 2024

- Si le permis de construire a été obtenu avant le 1er janvier 2022 (c’est-à-dire avant l’entrée en vigueur de la RE2020) les logements devront respecter les critères environnementaux basés sur le label E+C- (Bâtiment à Énergie Positive et Réduction Carbone) et atteindre le niveau de performance environnementale de l’étiquette A du DPE.

- Si le logement se situe dans un quartier prioritaire de la politique de la ville, les QPV (voir la liste ici).

Loi Pinel / Super Pinel+: quelles conditions à respecter

Pour pouvoir profiter de cet avantage fiscal, il vous faut respecter 3 types de conditions : des conditions liées à votre bien en lui-même (localisation, normes, etc.), des conditions liées à votre locataire, et des conditions liées à votre location (plafond de loyer).

Conditions liées à l’investissement immobilier

Villes éligibles à la loi Pinel

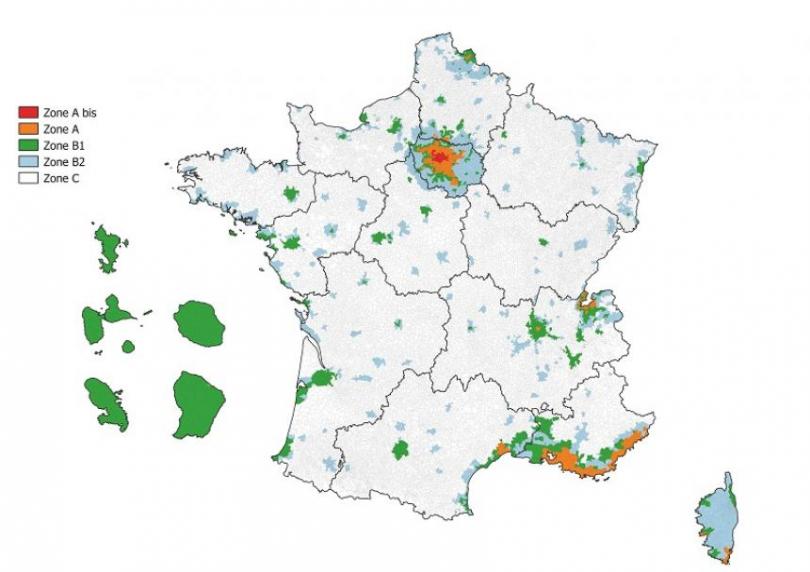

L’Etat a créé un zonage (A, B, C) en 2003, dans le cadre (à l’époque) d’un dispositif d’investissement dit « Robien ». Révisé régulièrement, c’est ce zonage qui détermine aujourd’hui si un bien immobilier est situé dans une zone éligible à la loi Pinel.

En effet, votre le logement doit se situer en zone A, A bis ou B1. Dit autrement, votre logement doit généralement se situer dans une grande agglomération (plus de 250 000 habitants) ou bien dans une commune aux prix immobiliers assez élevés. Seules les zones où la demande locative est importante permettent d'investir en Loi Pinel/Super Pinel+. Le schéma ci-après vous présente ces différentes zones : les zones éligibles sont les zones en rouge, orange et vert.

Pour des informations plus précises sur ce zonage, vous pouvez consulter notre page suivante : https://www.acheter-neuf-toulouse.com/pages/zone-eligible-loi-pinel.html . Sur Toulouse et sa région, 76 communes sont éligibles.

Types de biens concernés par la loi Pinel /Super Pinel+

La réduction d'impôt concerne les biens suivants :

- Logement neuf déjà construit

- Logement en l'état futur d'achèvement

- Logement ancien faisant l'objet de travaux de rénovation (qui représentent au moins 25 % du coût total de l'opération).

- Logement faisant l'objet de travaux de réhabilitation

- Local transformé en logement d'habitation

Généralement la loi Pinel / Super Pinel+ concerne des logements en l’état futur d’achèvement (VEFA) : c’est-à-dire que l’appartement n’est pas encore construit au moment où vous l’achetez : il est à l’état de plan ou peut aussi être en cours de construction.

Normes à respecter

Le logement doit être confirme aux normes suivantes : réglementation thermique RE2020 depuis le 1er janvier 2023 pour les logements neufs et à construire ; ou BBC rénovation 2009 pour les logements faisant l’objet de travaux. Certains logements peuvent également avoir un label HPE (Haute Performance énergétique).

Conditions liées au locataire

Pour bénéficier de l’avantage fiscal, vous devez louer à des locataires dont les revenus n’excèdent pas un certain plafond. Ce plafond est annuellement revu par l’Etat, et va dépendre de la composition du foyer à qui vous louez votre bien, ainsi que de la localisation de votre bien.

| Composition du foyer | Zone A | Reste de la zone A | Zone B1 | Zone B2 et C |

|---|---|---|---|---|

| Personne Seule | 38 465 € | 38 465 € | 31 352 € | 28 217 € |

| Couple | 57 489 € | 57 489 € | 41 868 € | 37 681 € |

| 1 personne à charge | 75 361 € | 69 105 € | 50 349 € | 45 314 € |

| 2 personnes à charge | 89 976 € | 82 776 € | 60 783 € | 54 705 € |

| 3 personnes à charge | 107 053 € | 97 991 € | 71 504 € | 64 354 € |

| 4 personnes à charge | 120 463 € | 110 271 € | 80 584 € | 72 526 € |

| Par personne supplémentaire | 13 421 € | 12 286 € | 8 990 € | 8 089 € |

Tableau complet des plafonds de revenus fiscaux pour la location : https://www.acheter-neuf-toulouse.com/pages/plafond-ressources-locataire-loi-pinel.html.

Conditions liées à la location

La location est obligatoire. Le logement doit être loué vide (non meublé) et forcément comme habitation principale. Il existe aussi un délai de mise en location : votre bien doit être loué au plus tard 1 an après l’achèvement de l’immeuble ou après son acquisition.

La durée minimale de location est de 6 ans.

Enfin, le loyer mensuel ne doit pas dépasser certains plafonds (hors charges). Ce plafond est déterminé selon la zone dans laquelle est situé votre bien, et selon les caractéristiques de votre bien. Il existe ensuite une formule à appliquer.

Surface X loyer/m² X ( 0,7 + 19/Surface )

| Zone Pinel | Barème Pinel 2025 |

|---|---|

Zone A Bis |

18.89 € /m² |

Zone A |

14.03 € /m² |

Zone B1 (Toulouse se situe en Zone B1) |

11.31 € /m² |

Zone B2 & C |

9.83 € /m² |

La surface du logement sera obtenue en prenant la surface de l’appartement + 50 % des surfaces annexes (terrasse ou balcon) plafonnées à 8 m².

Le coefficient obtenu (0,7 + 19/surface) est arrondi à la deuxième décimale la plus proche et ne peut excéder 1,2

Ainsi un appartement de 62 m² + 20 m² de terrasse aurait une base de calcul de 62 m² + (50 % de 20 m²) = 72 m², mais compte tenu du plafond des 8 m², on ne retiendra que 70 m².

Le loyer maximum sur Toulouse serait donc de 954,04 € Hors Charges = 70 m² x 14,03 €/m² x (0,7 +19/70 m²).

Notre simulateur loyer Pinel / Super Pinel+ vous permettra de calculer automatiquement le plafond maximum de loyer à ne pas dépasser, en fonction de votre bien et de sa localisation.

Avantages de la loi Pinel / Super Pinel+

Réduire vos impôts : l’avantage évident de la loi Pinel/ Super Pinel+ est la défiscalisation accordée par l’Etat, vous pouvez réduire vos impôts de manière conséquente, jusqu’à 63 000€ !

Créer un patrimoine immobilier : vous vous assurer un patrimoine dans la pierre dans le but de préparer votre retraite, d’obtenir des compléments de revenus, de transmettre à vos enfants.

La possibilité de louer à un ascendant ou descendant : il est tout à fait possible de louer votre bien à vos enfants ou à vos parents par exemple. Auquel cas vous vous créez un patrimoine immobilier, vous réduisez vos impôts, et vous logez des membres de votre famille pour peu qu’ils respectent les conditions en tant que locataire. Toutefois, dans ce cas, la personne en question ne pourra pas bénéficier des APL.

Comparatif d’un investissement en loi Pinel et Super Pinel+

Vous investissez dans un appartement neuf situé à Toulouse,

T2 de 40m² + 8 m² de balcon d’une valeur de 200 000 €

Il faut rajouter 5000 € de frais de notaires

La garantie bancaire est de 2400 €

Soit au total 207 400 €

Vous choisissez de le louer pendant 9 ans

Après 9 ans, vous avez ensuite la possibilité de continuer de louer avec des loyers qui auront été réévalués chaque année ou bien de vendre et de récupérer 75 700€ (car il vous reste l’emprunt à solder) dans le cas où vous revendriez au même prix que ce que vous avez acheté.

Cet exemple illustre bien la différence de défiscalisation entre la loi Pinel et la loi Super Pinel+.

Nous avons conçu un simulateur loi Pinel/Super Pinel+ que vous pouvez utiliser gratuitement => https://www.acheter-neuf-toulouse.com/pages/simulation-rentabilite-loi-pinel-widget-calculateur.html.

N’hésitez pas à faire différentes simulations afin de vous rendre compte de la rentabilité de votre futur projet.

Les pièges à éviter et les points à vérifier

Comme pour tout achat immobilier, certains critères sont évidemment à regarder de près.

- En premier lieu, la localisation doit bien évidemment être parfaitement choisie.

- Tournez vers vous un professionnel de confiance, qui connait le marché et les promoteurs.

Comment remplir sa déclaration de revenus

La location d’un bien immobilier sous le dispositif Pinel vous oblige à réaliser les déclarations d’impôts suivantes :

- la 2044EB : l’engagement de location.

- la 2044 : la déclaration des revenus fonciers.

- la 2042RICI : obtenir sa réduction Pinel..

Chaque formulaire est indépendant, ils ne sont pas à remplir la même année et ont chacun leur utilité spécifique.

Les particularités de l’outre-mer

La loi Pinel est différente en outre-mer car les avantages fiscaux accordés sont encore plus élevés qu’en métropole. Pour les niveaux de performance énergétique, le climat des différents départements est pris en compte ; tout comme les plafonds de loyers ne sont pas les mêmes qu’en métropole.

Investir en loi Pinel via une SCPI

Il est tout à fait possible d’investir via une Société Civile Immobilière (SCI) ou via une Société Civile de Placement Immobilier (SCPI). Certaines spécificités s’appliquent néanmoins.

La loi Pinel ancien

La loi Pinel est en grande majorité utilisée dans le neuf, mais si vous achetez un logement ancien alors vous pouvez bénéficier de l’avantage Pinel sous certaines conditions.

La condition principale est que le logement doit faire l’objet de rénovation vous permettant d’obtenir soit le label HPE, soit le label BBC rénovation 2009. Dit autrement votre logement doit être « remis à neuf ». L’investisseur doit pouvoir justifier des travaux (grâce aux factures notamment) en cas de contrôle. Ces travaux de rénovation doivent être achevés au plus tard le 31 décembre de la deuxième année qui suit l’achat du bien immobilier.

Pour le reste, la loi Pinel dans l’ancien est similaire à la loi Pinel dans le neuf.

Fin du dispositif Pinel pour les maisons neuves

Les maisons neuves ne sont plus éligibles au dispositif Pinel depuis 2021.

Foire aux questions

Puis-je reporter ma réduction d’impôts car je vais payer beaucoup d’impôts l’année prochaine ?

Réponse : Non. La Loi Pinel ne prévoit pas de report des économies d’impôt. Si l’économie d’impôt obtenue par l’investissement s’avère être supérieure à l’impôt effectivement payé par le contribuable, le surplus ne sera pas reportable et sera considéré comme perdu.

Puis-je louer mon logement neuf à un membre de ma famille ?

Réponse : Vous pouvez louer à vos enfants ou à vos parents (y compris grands-parents ou arrière grands-parents) s’ils ne font pas partie de votre foyer fiscal. Mais également à tout autre membre de votre famille ( à votre sœur ou à votre frère )

Que se passe-t-il en cas de revente anticipée ?

Réponse : Si vous vendez de manière prématurée, alors vous perdrez tout avantage fiscal. Cela signifie que vous devrez rembourser l’avantage fiscal que vous aura accordé l’Etat. Par exemple si vous revendez la 3ème année, alors l’avantage fiscal obtenu lors des deux premières années devra être restitué à l’Etat. Si par contre vous revenez à cause d’un cas de force majeure (décès, licenciement économique, , maladie ) alors l’avantage fiscal obtenu vous restera acquis.

Si je ne passe pas en « direct promoteur » mais par un intermédiaire, vais-je payer plus cher ?

Réponse : Non, au contraire, vous paierez votre logement exactement au même prix que ce que vous auriez payé en direct avec le promoteur ; par contre, pour le même prix, vous bénéficierez d’un conseil neutre et personnalisé, et vous serez généralement accompagné de A à Z dans l’ensemble de votre recherche. C’est le genre d’accompagnement que propose le cabinet LV Patrimoine Conseil (Acheter-Neuf-Toulouse ) (contactez-nous pour en savoir davantage).

Je cherche à investir dans la région Toulousaine, vers qui me tourner ?

Réponse : Nous sommes les spécialistes de ce genre de recherche. Acteur majeur de l’immobilier neuf sur Toulouse depuis 2005 Le cabinet LV Patrimoine Conseil (Acheter-Neuf-Toulouse) accompagne notamment ses clients dans leur investissement locatif défiscalisé avec le dispositif Pinel/Super Pinel+. (Contactez-nous pour en savoir davantage).

Suis-je « éligible » à la loi Pinel/Super Pinel+ ? Y-a-t-il d’autres contraintes à respecter (en dehors de l’investissement en lui-même).

Réponse : Vous devez être un contribuable domicilié en France. Le fait d’investir en tant que particulier via une SCI à l’IR ou en indivision fonctionne aussi.

Puis-je annuler l’achat de mon logement neuf ?

Réponse : Si vous avez signé un contrat de réservation du bien, vous bénéficiez d’un délai de rétraction de 10 jours à compter de la réception du recommandé envoyé par le promoteur, pour renoncer à votre engagement. Toutefois, une fois ce délai de rétraction expiré, l’annulation est plus délicate, mais elle peut parfois avec lieu dans les cas suivants par exemple (liste non exhaustive) :

- Les clauses suspensives qui figurent sur le contrat de réservation peuvent annuler l’achat si elles ne sont pas remplies.

- Si les délais ne sont pas respectés par la faute du promoteur, dans certaines conditions l’achat peut être annulé

- Si vous n’obtenez pas de solution de financement

Pour qui la loi Pinel /Super Pinel+ est la plus avantageuse ?

Réponse : Pour ceux qui sont imposés sur leurs revenus. Puisque la loi Pinel vous offre une réduction fiscale (et non pas un crédit d’impôts), cette réduction ne peut pas vous être remboursée par le fisc. Ceux qui sont imposés sur leurs revenus sont donc les premiers concernés. Tout type d’imposition est intéressante car un foyer qui paie 6000€ d’impôts par an pourra se projeter sur l’achat d’un plus gros bien (lui permettant de chercher une défiscalisation jusqu’à 6000€ par an, ce qui est envisageable avec ce dispositif), alors qu’un autre foyer qui paierait 2400€ d’impôts par an pourrait tout à fait chercher un bien d’une valeur de 120 000 € (soit une réduction d’impôts de 2400€ par an). Il existe des investissements qui démarrent aux alentours de 110 000€ à Toulouse.

Jusqu’à quand puis-je effectuer ce type d’investissement ?

Réponse : Pour le moment le dispositif Pinel a été renouvelé jusqu’à la fin 2024, vous avez donc jusqu’à cette date pour acheter un bien. Depuis 2023 selon que votre bien est éligible en Loi Pinel ou Super Pinel+ les réductions d’impôts sont différentes.

La réduction d’impôt en 2023 pour le Pinel par rapport au super Pinel+ diminuera et passera :

De 12 à 10,5% pour un engagement de 6 ans ;

De 18 à 15% pour un engagement de 9 ans ;

De 21 à 17,5% pour un engagement de 12 ans.

Et en 2024, ces taux de réduction seront une nouvelle fois abaissés :

De 12 à 9% sur 6 ans ;

De 18 à 12% sur 9 ans ;

De 21 à 14% sur 12 ans.

Exemples de bien en Loi Pinel à Toulouse

Il y a actuellement programmes immobiliers en Loi Pinel sur Toulouse ! En voici quelques exemples :